這個期權策略其實我仍然在不斷的摸索和打磨中,希望能不斷完善,從而給我帶來穩定的收入。多聽聽各位虎友的意見也是我學習的途徑之一。我準備以後每個月的最後一天都發表這樣一份月度總結,公開我運用這個策略的操作和持倉,分享我的感受和領悟,希望藉此機會和各位虎友共同進步,一起賺錢

如何$0元手續費購買美股期權……美股券商Firstrade (第一證券)

期權策略概述

策略名稱:裸賣看跌期權(Naked Put Selling)

賬戶本金: 30萬美元

標的正股:特斯拉、英偉達、微軟、蘋果、Paypal、Facebook

行權價:對於特斯拉,選擇當前股價減去20%以上的行權價,其他股票選減去10%以上的行權價。

行權日期:3個星期以上

建倉規律:每個正股每個星期最多賣出一次。遇到大的跌幅賣出較遠期(6-12個星期)的期權,橫盤整理時賣出較短期(3-6個星期)的期權,大漲的時候臥倒不動。

簡單地說,這個策略就是選好標的以後,賣出一個深度虛值的看跌期權,然後等待期權的價值歸零,從而賺取權利金。以我實際持有的一張特斯拉期權為例,2020年12月1日我賣出一張特斯拉的看跌期權,當時特斯拉的股價為$584,期權的行權價為$450,到期日期為2021年1月8日。只要股價不跌破$450,到了1月8日那天,我就能拿到1716.45美元的權利金。

附加說明:本人生活在新加坡,因為時差關係,10點半開盤的美股我最多會看到12點半,之後一定上床睡覺,絕不熬夜盯盤,絕不不影響正常作息和本職工作是我執行這個策略的鐵律。

按照國際慣例,接下來曬一下這個月的成績單:

一月份實現盈利12,987美元

1月份平穩地實現預定的盈利目標。除了Facebook曾經跌下行權價兩天帶來一些波瀾以外(我真的是打算建倉Facebook),其他標的的期權都無風無浪地熬到了期權值為零的一天,順利地拿到了權利金。即使1月27日和1月29日的股市大跌也出現賬面的浮虧,但是離保證金的安全閥門還是有相當的距離。因此這個月的晚上睡得都很香

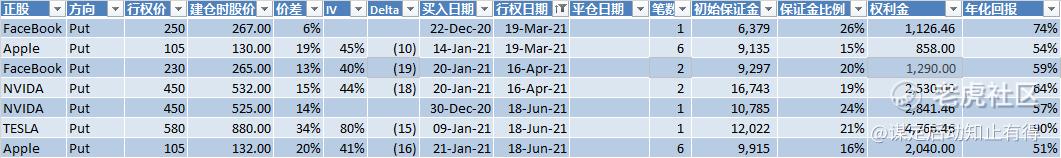

此期權策略全年的盈利統計如下

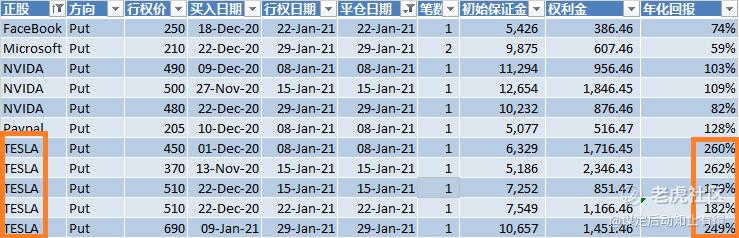

下面是1月份詳細交易清單。吐槽一下老虎的交易記錄輸出功能,他們的界面並沒有提供將完整的交易記錄信息輸出為Excel或者CSV格式的功能,這些表格都是我自己動手做的。

二月份的建倉已經完成。以下是詳細的列表。預估盈利為11,674美元。

三、四、六月份也有少量先頭部隊預先埋伏了。

真的能薅機構的羊毛嗎?

但凡交易必須有人買的才會有人賣,看了我上面的交易記錄以後,可能會有人疑惑:怎麼會有這樣的好事呢?到底誰會買這樣深度虛值的看跌期權呢?

答案是:買這些深度虛值的看跌期權除了一小部分看跌的散戶之外,大部分都是機構投資者,買入這些看跌期權的主要原因並不是看跌,而是他們給已有頭寸的保護。簡單地說,就是這些機構投資者為他們已經買入的股票上一個保險:如果股票跌到行權價,他們就有權利把股票按照行權價賣給我,從而減少損失,達到止損的目的;如果股票的股價到行權日後沒有下跌到行權價,那麼我就白白拿到權利金,相當於這些機構投資者為此繳納了保費。

還有一種情況是投資者配置期權投資組合的需要,這麼做的絕大多數都是機構投資者。

如何$0元手續費購買美股期權……美股券商Firstrade (第一證券)

這個策略的風險在哪裡?

在上一篇文章裡討論這個策略風險有多大的留言有很多,在這裡我以我特斯拉的持倉作說明。

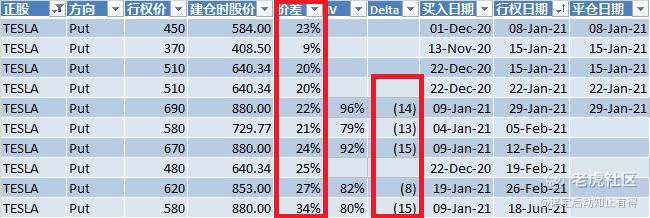

特斯拉的股價隱含波動率很高(通常都在75%以上,激烈波動時超過100%),期權交易量巨大,流動性很好,是市場上做這個策略最好的標的之一。我選擇的期權行權價都是當時股價折讓20%以上,期權的Delta值小於15。

從特斯拉的周線圖看,過去兩年裡,特斯拉一周最大的跌幅是21%,且這個最大跌幅沒有超過兩週。

因此我的這個策略押注的就是:特斯拉的股價在一個月的時間裡不會下跌超過20%,即使跌下20%,也不會超過2個星期以上。

當然,歷史數據不能說明未來就一定是這個規律,投資一定有風險,大家都明白股市裡沒有100%包贏的道理。理論上,一手跌期權的最大損失是100股正股的價值(比如發生公司倒閉破產的情況),這可能是你拿到的權利金的幾百倍。

當股價快速下跌的時候,保證金會大幅增加,如果保證金少於券商要求,就會被強制平倉,從而導致巨大的虧損。

期權交易的經典教科書《麥克米倫談期權》(機械工業出版社2008年,譯者鄭學勤)在2.5.3 章節提到了這個期權策略。作者認為,如果你目的並不是持有股票,而是通過這種方式獲取權利金,那麼極端風險情況下,你會有極大的賬面損失。書中也講了一個真實的案例: 市場上的專業投資者在裸賣空看跌期權的時候,喜歡選擇低權利金,低波動率的股票,而IBM 就是一個這類的股票。當時,IBM 的股價是100 ~ 105 之間,掛牌的有行價權為90 的IBM 長期期權。許多投資者裸賣出了看跌期權,他們的理由是他們不介意有機會以90 的價格持有IBM 的股票。結果,IBM 的股價意外下跌到了45。這個期權由虛值變為了深度實值。雖然期權沒有到期,但是因為它是深度實值,很多被對手方提前行權了。最後分析發現,其中很多投資者並沒有打算真正地在熊市中持有IBM 的股票。

這個故事發生的年代很遙遠,但是並不過時:再好的股票也有經歷它自己的熊市的時候,而當事件發生時,裸賣空看跌期權就會遭受損失。

面對這樣的風險,風險控制非常重要,因此我的老虎賬戶的隔夜風控度始終保持在80%以下,就是說即使特斯拉股價真的跌25%以上,我手頭上保有的現金也能接住3-4手被行權的特斯拉股票。另外,這個策略把股價可能回調的風險分散到每個星期,為遇到意外深度的回調做出反應留下足夠的時間。

最重要的是,我對所選擇的正股都抱有堅定的看漲信念,即使發生黑天鵝事件,股價大跌而被行權平倉,我也有承受浮虧而繼續持有正股至少2年以上的能力。給自己留出盡可能大的犯錯空間,我覺得這也是這個策略是否能長期執行的關鍵因素之一。

年化回報怎麼計算?

上面說了風險,現在就說說收益。

衡量一個策略的收益情況,年化回報率是一個必不可少的坐標。我是用以下的公式來計算年化回報的:

年化回報= 權利金/ 初始保證金x (365 / (平倉日期- 建倉日期))

賣出一個看跌期權是要抵押保證金的,期權成交以後,券商會在你的戶口上自動凍結相應數目的保證金,在平倉以前,這個保證金是不能取出來的或者做其他交易的。隨著正股股價的波動,保證金其實是在不斷地變化中的,保證金如何計算券商並沒有做出明確的說明,我的經驗是這個保證金數目和期權的Delta值呈現一個線性相關的關係。因此在建倉到平倉這段時間裡,被凍結的保證金就是我們的需要付出的機會成本。

為了計算方便,我是拿期權剛成交時的初始保證金來作計算的基準。從下表看出,在這個策略裡,特斯拉的期權年化收益還是很高的,大概在180-260%之間,即使像Facebook、微軟這樣波動比較低的股票,收益率也有豐厚的60-70%。

也有人問是否持正股的話收益會更多?

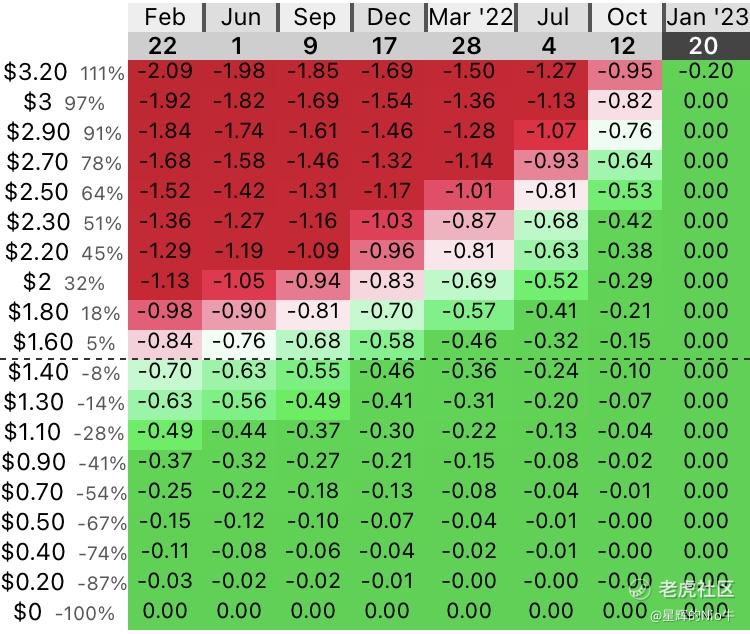

答案是不會。期權的本質是加了槓桿的股票,運用這個策略,它的收益會比單純持有正股來得高。如果你在12月1日買入100股特斯拉,需要的本金是6萬美元,當時的股價大概$600,1月29號的價格是$880,因此你的收益是$28000,但這是浮盈,你還需要承受股價的波動。而如果運用這個策略,也有6萬保證金的話,賣出一個Delta值10左右的一個月的看跌期權,每個月大概就有$6800的權利金收益(如下圖所示),一年下來會有$81600的收益,持有正股的話,同樣的收益你需要特斯拉的股價升到$1500才行。還有一點不要忘記,這個策略每個月都能產生現金流,都是真正入袋的收益,即使特斯拉的股價回撤也不會縮水。

Delta值代表什麼?

為了更好的理解期權,人們抽像出一些指標來描述它的特徵,在描述期權特徵的4個希臘字母中,這個策略裡我最注意的就是Delta。

Delta 表示隨著股價的變化,期權價格的變化速度。Delta 變化區間在【-1, 1】 之間。其中看漲期權的Delta 變化區間在【0, 1】,看跌期權的Delta 變化區間在【-1, 0】。

Delta最重要的概念就是:這張期權能成為實值期權的概率。對於這個策略來說,Delta值越低,代表這個我們拿到權利金而不被行權的概率越高。像特斯拉這樣高波動股,我選取的行權價的Delta值都在-15以下,這意味著這張期權被行權的可能性在15%以下。其他低波動性的正股入如微軟,我選取的行權價的Delta值也都在-20以下。

另外,Delta越低意味著被抵押的保證金也越低。

如何$0元手續費購買美股期權……美股券商Firstrade (第一證券)

2月份展望和準備

看上去1月份的美股市場處於一個亢奮的狀態,經歷1月27日的大跌以後又迅速反彈,1月29日又是一個大跌,但是我覺得這個調整還不是很充分,應該還會有一個10-20%的大調整在後頭,因此這個月我會盡量減少操作。另外,英偉達股價波動增大,以後設置的行權價要低於$480。

現在手頭上的現金有3成倉位,子彈都備著,就等著什麼時候射出去了。

還有更好的策略嗎?

如前面說,我一直在完善這個策略,使之和自己的期望和投資風格相配合。我也不斷地在此基礎上做出不同的嘗試,比如bull put spread 牛市垂直價差組合,又比如Covered Call(備兌開倉)等等。這些我會在以後的總結裡提出我的看法。

免責聲明

最後給各位看官一個鄭重的友情提醒,如果你是期權小白的話,請先學習期權相關的知識,沒有相應的知識而貿然操作的話,你虧損的可能性接近於100%。

油管或者B站上也有很多學習的視頻,筆者首推美投君的期權學習視頻,堪稱經典中的經典,搜索“美投講美股”即可。學習了視頻,有個概念以後再上手操作一下,記得開始倉位要輕就好。

對於已經對期權有一定認識也有實操經驗的朋友,強烈推薦到油管上看看Sam哥的視頻(在油管上搜索

” PowerUpGammas “),Sam哥聲音不性感,長相也不感冒,但卻是你能在油管找到的最系統最全面的免費期權講解課程,沒有之一。

我只是分享我的經驗和操作,不能保證我說的方法一定正確,萬一虧了不要來找我哦,呵呵。

如何$0元手續費購買美股期權……美股券商Firstrade (第一證券)

【2021 美股投資】重磅!美股券商第一證券(Firstrade)推出0佣金優惠+ 225美元現金獎勵(Firstrade(第一證券)八大優勢!)

【2021 美股投資】重磅再出擊~美股券商Firstrade (第一證券)大幅下調交易傭金至$0 (2018.8.23 零傭金交易($ 0 美金)時代)

1.免佣金($0美元)超過2200支以上

2.獲晨星星級評分數量超過1100支以上

3.ETF供應商數量100家

【2021 外匯交易】英國最佳2大外匯經紀商實時點差比較(LMAX vs. Darwinex)

Skrill電子錢包 免費轉賬

Skrill電子錢包 匯款至境外銀行賬戶時將免收轉賬手續費

Skrill電子錢包 線上交易加密貨幣

【2021 挖礦BTC實錄CryptoTab】利用部落格/網站.網頁.手機挖礦賺爆美金(Referrals介紹下線賺更快)

【2021 外匯交易】英國最佳2大外匯經紀商實時點差比較(LMAX vs. Darwinex)

【2021 外匯交易】五點理由,你為什麼應該與英國FCA監管的外匯經紀商進行交易

【2021 外匯交易】IC Markets,全球最大ECN/世界第一家真正ECN(什麼是真正的True ECN)

最新老虎證券(Tiger Brokers)優惠請詳閱—>最新優惠活動

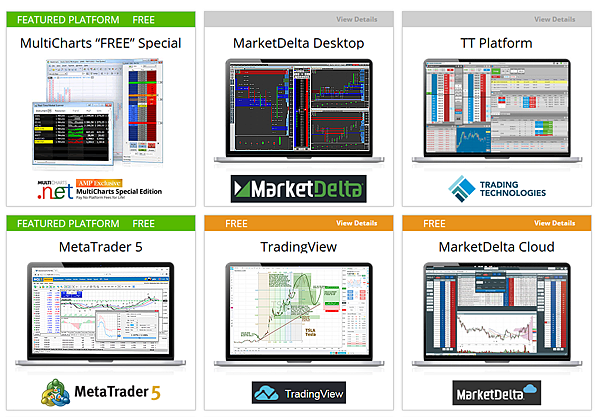

【2021 AMP Futures 介紹&開戶流程完整全攻略(含圖解)】/【美國(海)外期貨開戶操作交易】

【2021 DeepDiscountTrading開戶流程完整介紹全攻略】【圖解流程】/【史上最便宜海外期貨手續費.最低保證金】/【國外期貨選擇權開戶交易】

內容僅供參考,本網站不涉及任何經營和推薦,所有內容皆可在網路和官網搜尋並找到資料,投資前請謹慎評估,本人不負任何責任 免責聲明 » 凡本網站註明來源網絡或其他網站,均為轉載稿,本網轉載出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其內容的真實性,也不構成任何投資建議。對於訪問者根據本網站提供的信息所做出的一切行為,本網站不承擔任何形式的責任。本網站僅提供經濟信息,並僅供參考;亦不提供證券、基金、銀行、保險、金融任何業務與服務;不推薦任何相關商品和服務;不與任何人簽署任何海外證券投資協議,不進行海外金融產品交易,不接受任何人投資資金。

多麼優秀的一家公司啊~~~

多麼優秀的一家公司啊~~~ 截圖時間-2月23日

截圖時間-2月23日

截圖時間-2月23日

截圖時間-2月23日